产业债年中透视 上半年50家主体评级被下调,违约率刷近5年新低

今年以来,国内产业债发行主体评级下调的现象有所增加。

根据同花顺数据,2024年至今已有50家主体评级遭下调。6月份是今年评级调整最为集中的月份,从6月初至今,被下调评级的主体多达26家,而去年同期仅有4家。

不过,在评级下调的同时,违约的情况有所好转。根据同花顺统计,今年上半年有21家企业违约,合计违约金额为261.27亿元。据悉,当前广义滚动违约率(违约+展期)处于近5年最低水平。

最新被下调评级的主体是幸福人寿。6月末,联合资信最新跟踪评级报告披露,幸福人寿的主体长期信用等级被下调至AA-,而今年3月份,联合资信给幸福人寿的评级还是AA。除了主体评级之外,联合资信还下调“18幸福人寿”信用等级为A+。此外,中债资信发布的幸福人寿2015年、2018年资本补充债券跟踪评级报告中,幸福人寿的主体信用等级也从A级降为A-。

幸福人寿并不是孤例,今年以来已经先后有50家企业的主体评级被下调。从评级报告中可以看出,下调评级的主要原因包括但不限于,企业经营不善、偿债压力大、投资收益下滑、违规行为和质押比例高等。

从评级下调数据来看,行业主体多数集中在化工、机械、材料、租赁、建筑、地产等。民营企业占比整体较大,达到83%。

需要指出的是,评级下调的主体整体资质不高。以发行时的主体评级情况来看,AA以上评级主体共13家,其中AA+主体仅有4家,主体评级多集中在A和BBB之间。

有些公司在上半年甚至被连续下调评级。如西安建工集团有限公司因净利润亏损、票据逾期、股权冻结、子公司被列为失信被执行人、信贷逾期等多项负面舆情影响,今年以来连续两次被大公国际下调信用等级评级。经过两次调整之后,西安建工及其债券“21西安建工MTN001”的信用等级均由AA+下降至A。

对于债券主体和债项评级下调的原因,排排网财富研究部副总监刘有华对记者表示,主要还是国内经济复苏反复,导致一些产能过剩或者落后的强周期性行业企业盈利不断下滑,经营压力和短期偿债压力进一步加大,企业陷入经营困境、评级下滑的恶性循环。虽然在低利率市场下部分信用债的风险补偿有所调整,但是仍难以补足,未来信用债的投资需要防范风险。

根据监管的要求,产业债发行人评级调整情况将要在7月底披露完毕。这意味着随着评级报告跟踪季的到来,未来更多的评级调整信息将会公布,市场参与者需要密切关注这些变化。

不过,在评级调整的同时,让市场“谈虎色变”的债券违约情况出现好转。根据同花顺统计,今年上半年有21家企业违约,合计违约金额为261.27亿元,不管是违约数量还是金额,都相比去年出现改善。其实自2021年以来,国内债务违约的数量和金额就在持续减少。

值得一提的是,今年出现了首只违约的可转债。5月17日,搜于特公告,因巨额债务逾期未偿还,公司主要银行账户、资产被法院冻结/查封,目前可用货币资金余额无法覆盖搜特退债剩余票面金额及利息,导致流动性不足无法兑付回售本息。因此,搜特转债继2023年5月22日成为首只退市转债后,亦成为首只实质性违约可转债,打破转债市场此前三十余年的“零违约”神话。

东方金诚分析师翟恬甜认为,当前转债信用风险主要为跟随正股退市后大幅提升的违约风险。新“国九条”问世以来,监管环境与退市要求更加趋严,评估转债信用风险的重要性日益提升。

优美利投资总经理贺金龙表示,从行业来看,上半年违约信用债依旧集中于房地产行业,其次为商贸零售及医药生物行业。这主要是由于相关行业具备较强周期性,并且地产政策传导需要时间,而销售复苏后续仍有政策等待落地催化,这些行业的销售额同比呈现下降表现所致。

整体来看,中债资信的研报认为,近年来,随着债券市场主体结构趋稳,风险企业持续出清,债券市场信用风险持续收敛,当前广义滚动违约率(违约+展期)处于近5年最低水平。

展望三季度,中债资信表示,近期宏观经济积极因素增多,预计三季度经济基本面将继续回升向好。从债券到期规模来看,2024年三季度信用债到期规模4.80万亿元,其中含回售、提前赎回、提前兑付本金等条款的债券规模约0.9万亿元,债券市场偿付压力环比抬升。从到期债券的企业性质分布看,国有企业到期规模仍占据绝对主导,二季度共计4.45万亿元,占比约93%,国有企业到期规模同比和环比均有所增加;民营企业到期规模为0.35万亿元,同比上升、环比减少。

中债资信预计,随着债牛行情持续演绎及化债政策推进,高票息信用债供给仍较为稀缺,但融资资源分布不均的现象依然明显。从已出险企业三季度债券继续到期规模的角度考虑,三季度风险债券规模将环比减少。整体看,随着经济回升向好、地产行业风险逐渐出清,预计三季度债券市场新增风险企业的压力并不大。

上一篇 黄金周报 | 美国宏观、通胀数据继续走弱,金价小幅上行

下一篇 利率市场日评

-

据《南华早报》6月19日报道,受美国总统特朗普对华发动关税贸易战影响,市场对美国国债担忧加剧,中国4月份继续减持美债,持有美债规模连续第二个月下降,削减至16年来的最低水平。根据美国财政部发布的最新数据,中国4月持有的美国国债降至7570亿[全文]2025-06-23 00:42

-

专题:2025中国债市信用风险展望论坛 3月21日,联合资信“合舟共济——经济复苏周期中的信用策略破局与机遇——2025年中国债市信用风险展望论坛”在北京金融街威斯汀酒店拉开帷幕。联合国际董事 CFA FRM [全文]2025-03-23 15:50

-

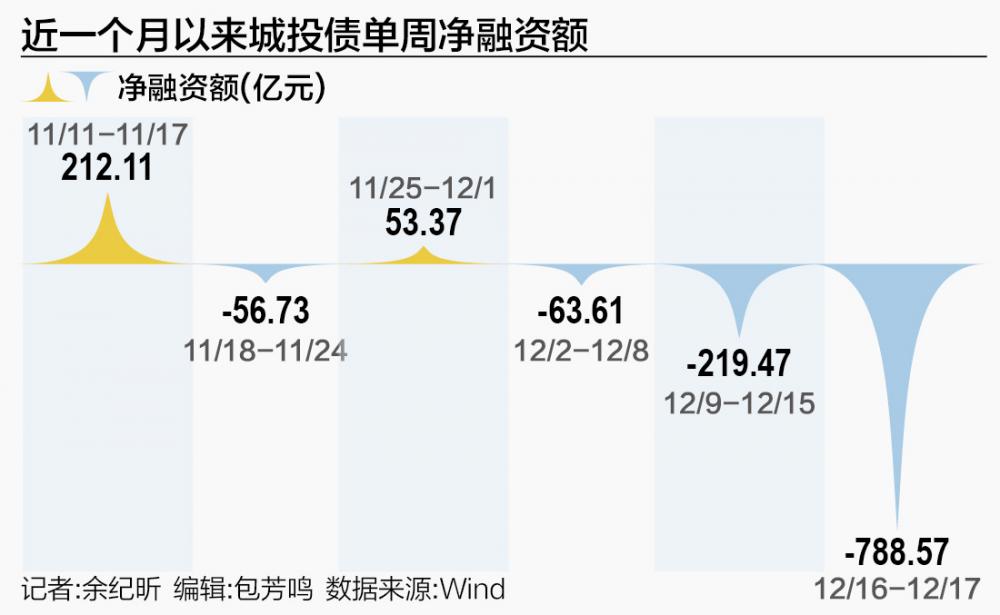

本轮大规模化债推进的一个多月以来,城投债在一级发行和二级投交上呈现出了“优胜劣汰”加速演变的态势。11月8日,十四届全国人大常委会第十二次会议审议通过近年来力度最大的化债举措:增加地方政府债务限额6万亿元,用于置换存量隐性债务,分三年实施。[全文]2024-12-21 04:30

-

根据纽约联储周一发布的报告,尽管美国消费者预计未来几年通胀水平将有所上升,他们对个人财务状况的改善持乐观态度。纽约联储在11月的消费者预期调查中显示,消费者预期一年后的通胀率为3%,高于10月的2.9%;三年后的通胀率预计为2.6%,也略高[全文]2024-12-11 04:19

-

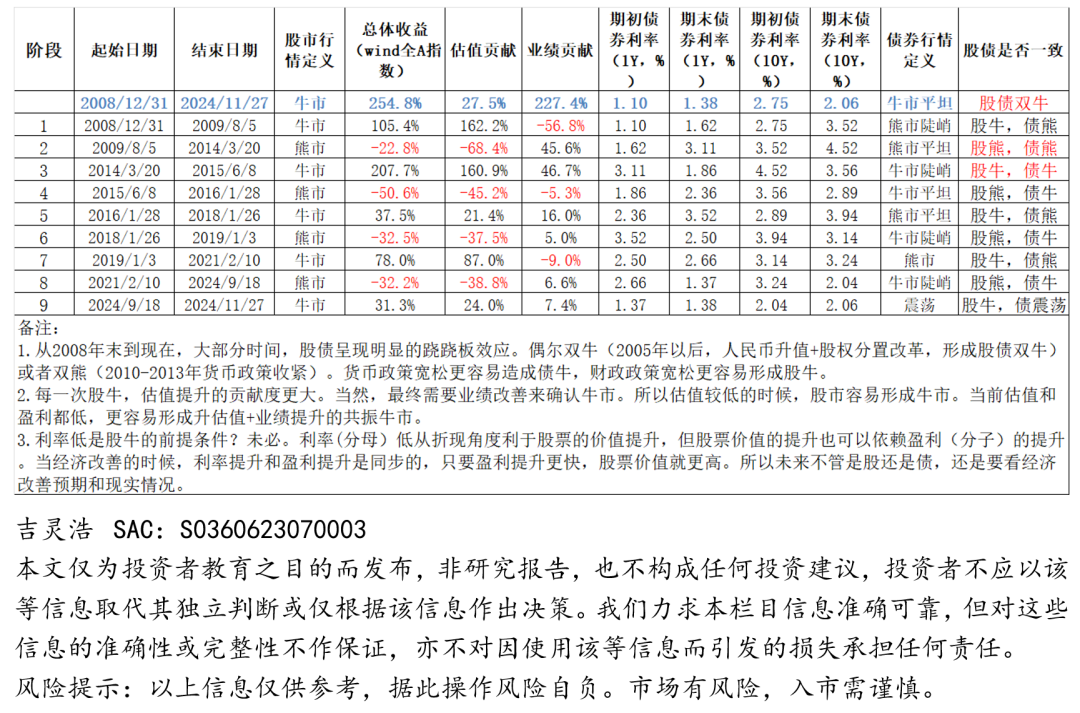

9月下旬以来,股市大幅对债券形成一定的冲击,甚至10月份的大部分时间,债券被动随股市波动而波动。这样的环境变化,客观要求债券市场投资顾问对股市的运行逻辑有充分的了解,对股市如何影响债券市场也有清晰的认知。因此,本次培训我们侧重“看股做债”的[全文]2024-12-06 04:36

- 美国众议院第一轮议长选举投票无果

- 三大金融监管部门齐发声 央行将提供SPV化债

- 美联储“大鸽派”:货币政策有滞后效应,应该暂停加息到明年再做决定

- 【利率期市数据】压力位受阻,十年期美债高位震荡

- 【机构观点荟萃】道明证券:预计英国整体CPI将进一步回落 支持央行11月维持利率不变

- 利率债周报 | 资金面逐步向宽,债市整体回暖

- 黑天鹅会飞出吗?华尔街灵魂拷问:如果美联储不降息 将发生什么

- 中债资信CBR信用债收益率曲线日报20231114

- 变盘信号临近?阿克曼回补长期美债空头头寸!

- 【国信策略】增配主板、减配双创、聚焦食饮和医药

- 亿万富翁Druckenmiller称已买入大量两年期美债多头头寸

- 国债期货各主力合约涨跌不一