股价业绩双杀、机构纷纷撤离!酒鬼酒高峰战略转型能否扭转颓势?

来源:大消费之家

10月23日,上午大盘低开后震荡走高,午后出现冲高回落。市场整体表现为上涨,但板块间出现分化,其中风电、光伏板块表现突出,领涨市场;白酒板块同样表现不俗,涨幅达到1.35%,其20只成分股中有13只实现上涨,特别是岩石股份(维权)涨停。

截至当日收盘,酒鬼酒报收53.77,下跌1.99%,在白酒行业中跌幅排名第二。相较于2021年9月27日每股273.29元最高点,酒鬼酒当前跌幅高达80.32%,市值蒸发将近720亿元。

依托中粮集团强大的央企背景,加之被誉为“艺术鬼才”黄永玉的创意加持,酒鬼酒作为市场独特馥郁香型白酒的典型代表,昔日曾与贵州茅台、五粮液齐名,其股价更是在短短一年多时间里创造了暴涨十倍的神话。

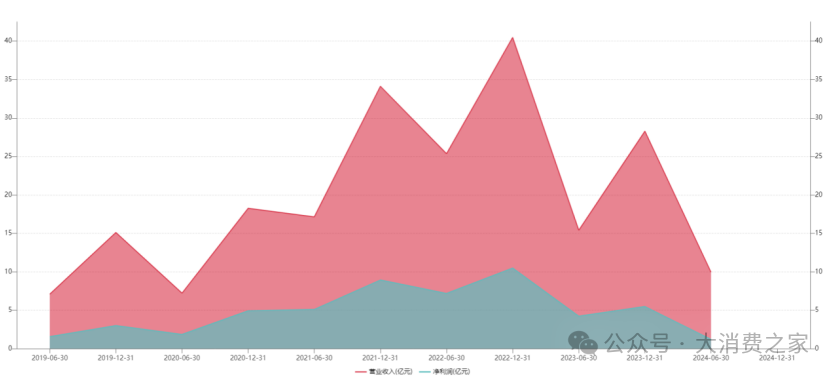

即便在2019年-2022年疫情笼罩的三年里,酒鬼酒的营业收入也从15.12亿元增长至40.5亿元,归母净利润从2.99亿元攀升到了10.49亿元,达到历史巅峰,一度被市场誉为行业“黑马”,并深受资本市场的青睐。

然而,好景不长,酒鬼酒在接下来的时间里就走上了“下坡路”。截至2023年底,公司营业收入回落至28.30亿元,归母净利润也大幅下滑至5.48亿元,几近腰斩。进入2024年,这一趋势仍在继续,上半年营业收入录得9.94亿元,同比下降35.5%;归母净利润录得1.21亿元,同比下降高达71.3%。

图1酒鬼酒2019年-2024年中营业收入、净利润情况。资料来源:Wind、大消费之家。

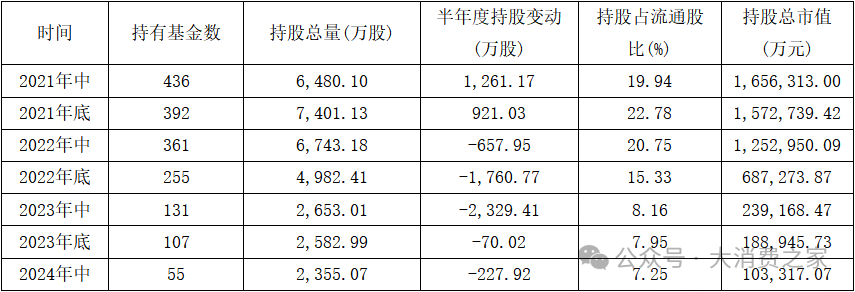

图1酒鬼酒2019年-2024年中营业收入、净利润情况。资料来源:Wind、大消费之家。面对跌跌不休的股价和黯淡无光的业绩,机构投资者也纷纷撤离。据iFind数据显示,截至2024年10月23日,当前仅有55只基金持有酒鬼酒,持股总量为2355.07万股。与2021年底相比,当时有392只基金持有7401.13万股,机构数量已锐减近90%,机构持股占酒鬼酒流通股的比例也从22.78%大幅下降至7.25%。

表1 持有酒鬼酒基金数量和持有量

数据来源:同花顺iFinD、大消费之家。

数据来源:同花顺iFinD、大消费之家。在经历业绩、股价的双杀后,酒鬼酒这位昔日的市场“黑马”正逐渐被机构投资者抛弃。

价格倒挂、库存积压,经销商信心下滑

当前,白酒行业正经历着一系列调整、变革与转型。中国酒业协会理事长宋书玉在6月初出席活动时强调,今年酒类基础消费出现了群体转移和结构性变化,消费信心恢复需要一些时间,中小品牌以及酒商存在一定库存积压、价格倒挂、预期转弱等现象。

然而,酒鬼酒亦不能幸免。

受需求端变化的影响,从当前市场终端价格来看,酒鬼酒与众多白酒产品一样,都遭遇了价格倒挂的现象。具体而言,酒鬼酒旗下内参酒的出厂价一度高达1050元/瓶,但在某电商平台上,内参酒售价仅在750元-850元之间,几乎是建议零售价的五折到六折。

价格倒挂直接挫伤了经销商的信心,给渠道和终端带来沉重压力,导致经销商新增数量的下滑和进货意愿持续下降。

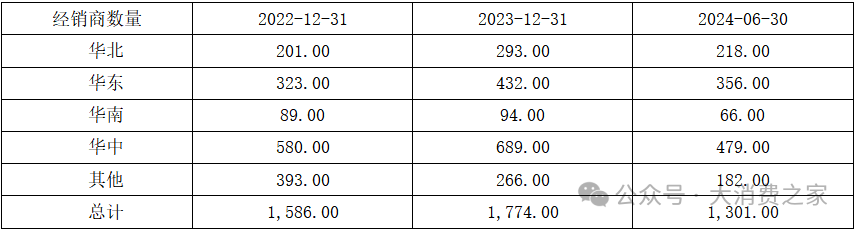

具体而言,2020年至2023年期间,酒鬼酒经销商新增数量分别为235个、493个、330个和188个,尽管经销商数量在增长,但增速却明显呈现放缓态势。然而,到了2024年上半年,酒鬼酒经销商总数为1301家,与2023年末的1774家相比,减少了473家,降幅高达26.67%。

在地区分布上,华北地区经销商减少了75家,华东地区减少了76家,华南地区减少了28家,而华中地区,也就是酒鬼酒的主要市场区域,经销商数量大幅减少了210家,其他地区减少了84家。

表2 酒鬼酒经销商数量地区分布

数据来源:同花顺iFinD、大消费之家。

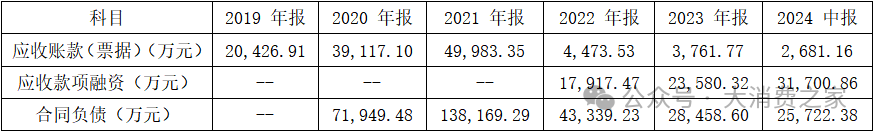

数据来源:同花顺iFinD、大消费之家。值得一提的是,酒鬼酒近年来资产负债表中,新增了应收款项融资和合同负债两个科目。

通常,白酒行业普遍采用“先款后货”的经营模式,因此该行业的应收账款相对较少,以贵州茅台为例,其应收账款在销售收入中所占的比例极低,甚至不足0.1%。相比行业低应收账款,酒鬼酒则通过将尚未到期的应收账款向银行或其他金融机构转让或质押,获得流动资金,以此鼓励下游经销商拿货积极性。2022年酒鬼酒应收款项融资为1.79亿元,2023年攀升至2.36亿元,2024年中期应收款项融资额已经达到3.17亿元。

表3 酒鬼酒部分财务数据

数据来源:同花顺iFinD、大消费之家。

数据来源:同花顺iFinD、大消费之家。尽管酒鬼酒通过应收款项融资方式试图推动市场端销售,但经销商的囤货热情似乎并不高,这一点在合同负债的变化上有所体现。合同负债通常反映企业在向客户转让商品之前,客户已经支付了合同对价或企业已经取得了无条件收取合同对价的权利,应向客户转让商品的义务。

近年来,酒鬼酒合同负债金额呈现逐年下降的态势。具体而言,2021年底,酒鬼酒的合同负债高达13.82亿元,但到了2023年末,已下降至2.85亿元,同比下滑34.34%。进入2024年,据中报显示,合同负债金额继续减少至2.35亿元,同比降幅进一步扩大至36%。

正所谓“成也萧何、败也萧何”。酒鬼酒在2019年-2022年间的业绩增长并非源于市场份额的实质性提升,而是依赖于对经销商的捆绑销售策略。然而,如今酒鬼酒正在经历着盲目扩张透支成长空间带来的剧烈反噬。

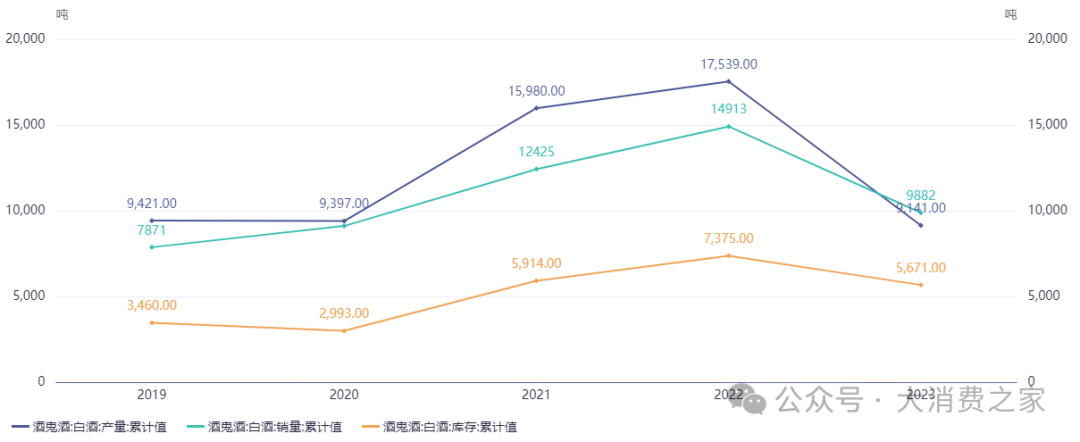

具体而言,2021年,酒鬼酒产量由9397吨跃升至15980吨,销量也从9109提升至12425吨,但是库存量从2993吨激增至5914吨,销售疲态已初现端倪。到了2022年,公司继续扩张产能至17539吨,然而销量并未如愿增长,仅达到14913吨,累计库存更是高达7375吨。从存货情况看,2021年-2023年间,酒鬼酒的存货金额分别为12.69亿元、14.17亿元和15.57亿元,呈现出逐年攀升的趋势。

图2 酒鬼酒产量、销量、库存。资料来源:同花顺iFinD、大消费之家。

图2 酒鬼酒产量、销量、库存。资料来源:同花顺iFinD、大消费之家。此外,酒鬼酒的现金流状况也不容乐观。2022年,其经营现金流净额为4亿元,但到了2023年便大幅下滑至0.51亿元,同比下降87.25%;而2024年上半年,这一指标更是转为负数,达到-2.09亿元。

营销老将离席,深陷“外行人指导内行人”困境

狂跌的业绩与下跌的股价形成了恶性循环,在财务数据上体现得淋漓尽致。酒鬼酒从昔日白酒行业“黑马”,再到如今的一蹶不振,历时不过两年,其中管理层的“人祸”因素似乎远超行业波动的“天灾”,令人遗憾的是,管理层纠偏之路仍然是遥遥无期。

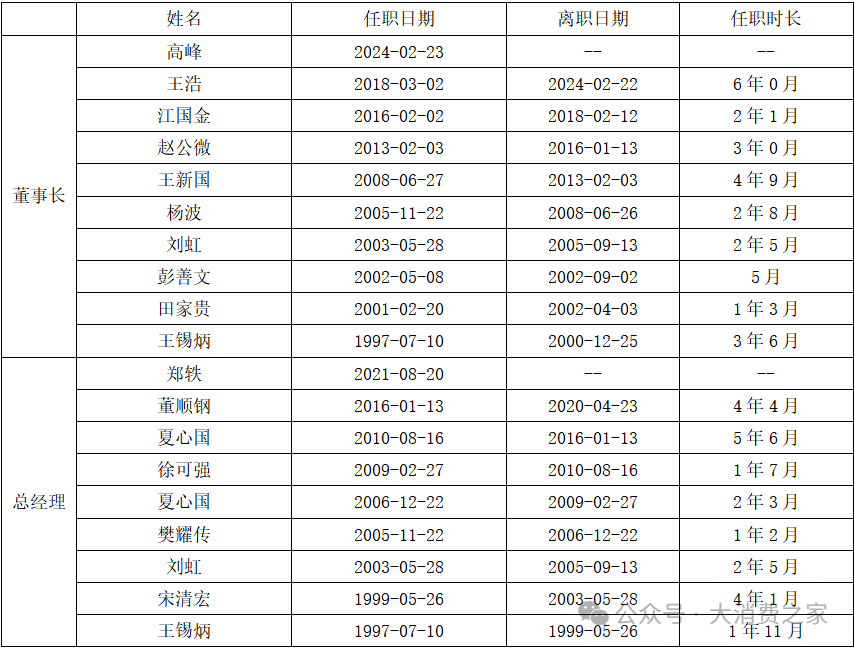

自上市20多年来,酒鬼酒大股东历经数次更迭,从最初的湘泉集团,到后来的成功集团、华孚集团,直至现在的中粮集团。与此同时,酒鬼酒管理层也经历了重大调整,至少经历了10任董事长、8任总经理,而离职的高级管理人员更是多达80位,这一系列的人事变动不禁让人质疑,酒鬼酒在战略执行上是否能够保持足够的稳定性和连贯性。

表4 酒鬼酒董事长总经理变更

资料来源:Wind、大消费之家。

资料来源:Wind、大消费之家。在2023年酒鬼酒馥郁大会上,总经理郑轶(金麒麟分析师)自揭弊病,现场大屏幕上诸多质疑直指酒鬼酒乱象:“湖南大本营都不占优势”“产品太多”“价格倒挂”“乱七八糟一堆文创酒”“压货炒作”“库存高企”“窜货”“管理层在干什么?”……这一“自黑”行为也被市场解读为,与前任董事长王浩管理策略进行明确“切割”,旨在为即将上任的董事长高峰扫清历史遗留的障碍。

伴随着前任董事长王浩“100亿目标”梦碎,高峰先是在2023年底接替王浩,成为中粮酒业的党委书记及董事长;随后,在今年2月份,他正式接替王浩,被正式任命为酒鬼酒第九届董事会董事长,平稳地进入了白酒领域。

值得注意的是,高峰的过往经历主要集中在中粮集团及其下属公司的多个职能部门,并未涉及白酒行业的具体管理工作。与此同时,此次被提拔为公司副董事长郑轶,其背景则多与法律相关,在加入酒鬼酒之前几乎没有白酒行业的从业经验,既缺乏白酒生产管理经验,也缺乏销售经验。这样的领导班子构成,不免带有较为浓厚的行政色彩,这也引发了市场的疑虑。

图3 系酒鬼酒董事长高峰

图3 系酒鬼酒董事长高峰然而,总有人要为跌跌不休的业绩负责,而此次被“祭旗”的是有着13年市场经验的负责人王哲。

在6月30日晚,即半年报业绩发布前的10天,酒鬼酒迎来一次重大的人事变动。公司发布公告称,董事会收到王哲的书面辞职报告。因个人原因,王哲申请辞去公司副总经理职务。辞职后,王哲将不再担任公司任何职务。其工作由酒鬼酒副董事长、总经理郑轶暂代。

公开资料显示,王哲此前历任酒鬼酒冀北大区经理、冀南大区经理、北方营销中心副总经理、河北省区经理、京津冀大区销售总监,2018年12月至2020年4月,担任湖南内参酒公司总经理,2020年4月任酒鬼酒销售管理中心总经理,担任公司副总经理兼销售管理中心总经理。

按理说,王哲经历过酒鬼酒2012年塑化剂事件,还是酒鬼酒管理层中经验丰富的“老臣子”,可谓酒鬼酒管理层中最熟悉内参酒和渠道的人,然而,依旧未能跨越三年任期大关。

令人颇感意外的是,就在王哲离职前的一个月,即5月份举办的酒鬼酒2023年业绩说明会上,负责营销的王哲还为酒鬼酒开出了“稳价格、提动销”的药方。

新上任的领导班子在接手酒鬼酒后,似乎难以对公司战略作出准确的判断。在王哲离职初期,公司宣布依然沿用原有的市场营销战略。营销老将王哲的离任,无疑进一步加剧了酒鬼酒“外行人指导内行人”的忧虑。

省内战略收效甚微,销售费用率居高不下

2023年12月馥郁大会上,新任中粮酒业党委书记、董事长高峰首次公开亮相并发表致辞,他表示,中粮酒业将全力支持酒鬼酒经营团队,围绕“以消费者为中心,为客户创造价值核心导向”,开启酒鬼酒高质量发展的新征程。

酒鬼酒对于2024年工作规划在年报中已明确:以打造中国精品酒企为目标,围绕“以消费者为中心,为客户创造价值”核心导向,立足产区、香型、文化竞争优势,构筑差异化“护城河”;聚焦产品、市场和资源,以精益管理和创新驱动为双核,全方位提升品质力、品牌力、渠道力,持续推进高质量发展。

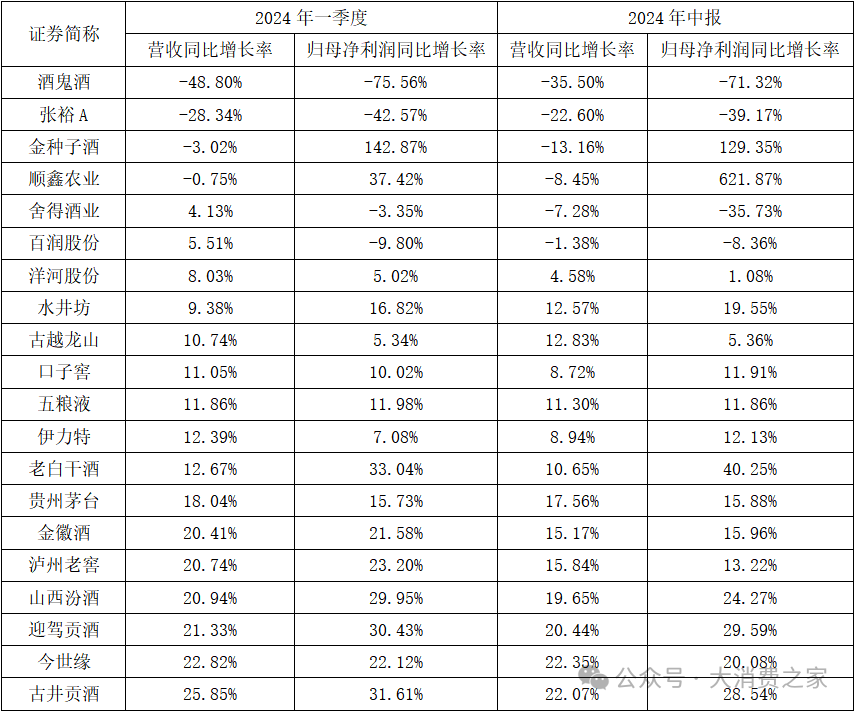

然而,知易行难。酒鬼酒业绩仍然没有改变下滑困境。具体而言,2024年一季度,酒鬼酒实现营业收入4.94亿元,同比下滑48.8%,净利润7338.03万元,同比下降75.56%,跌幅远高于同行业水平,成为A股上市白酒企业中唯一一家营收净利润双降的酒企。

考虑到一季度可能酒鬼酒尚未被高峰完全接管,但半年报数据依然未显示出明显改善的迹象。据2024半年报披露显示,酒鬼酒上半年实现营业收入约9.94亿元,同比下降35.50%,归属于上市公司股东净利润为1.21亿元,同比大幅下降71.32%,其跌幅在同行酒企中依然高居榜首。

表5 上市白酒企业2024年业绩增速

数据来源:同花顺iFinD、大消费之家。

数据来源:同花顺iFinD、大消费之家。为扭转业绩下滑的局面,董事长高峰紧急走访销售市场后,迅速调整了战略方向:从原本“全国化”战略转向“深耕湖南省内市场”。为此,酒鬼酒专门成立湖南事业部,针对省外市场,启动30个样板市场打造。

然而,尽管酒鬼酒加大了对湖南省内市场的投入,但成效甚微。根据华鑫证券研究报告,湖南省内茅台和其他酱酒品牌占据了80亿元的市场规模,占比高达28%,而五粮液、国窖、剑南春等浓香型及其他中高端白酒品牌合计占据了60亿元的市场,占比21%。相比之下,酒鬼酒在湖南省内的市占率仅为7%-8%,远低于其他头部区域性酒企,其省内市场的影响力和话语权并不高。

据湖南酒业协会数据显示,2023年湖南白酒市场规模为280亿,预计2024年将基本持平,这一规模远低于河南、山东等白酒消费大省近600亿的体量,也低于白酒生产大省四川约400亿的体量。而在容量相对较小的湖南市场,酒鬼酒省内市占率也仅为7.5%,此外,酒鬼酒还面临着全国化酒企的激烈竞争,要在众多中高端白酒品牌中脱颖而出,难度颇大。

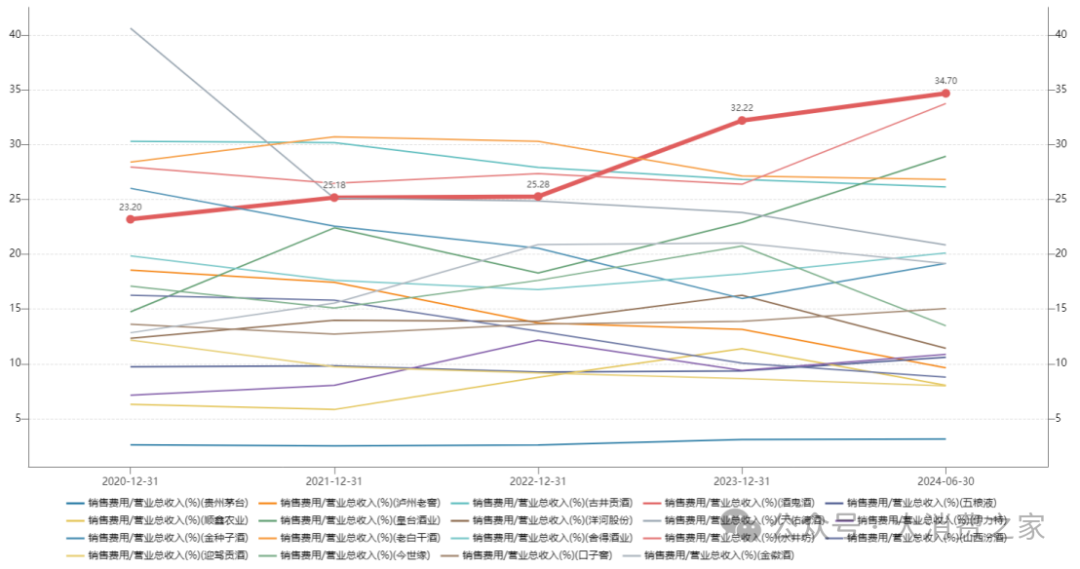

随着2024年接近尾声,高峰担任中粮酒业党委书记、董事长一年的试用期也即将结束。自他2月份上任酒鬼酒董事长以来,已经过去了8个月的时间,但酒鬼酒除了持续高额的销售费用外,并未看到显著的改观。具体而言,酒鬼酒的销售费用率从2022年的25.3%增长到2023年的32.2%,再到2024年中更是提升到了34.7%,稳居行业内第一。

图4上市酒企2020至今销售费用率对比。资料来源:Wind、大消费之家。

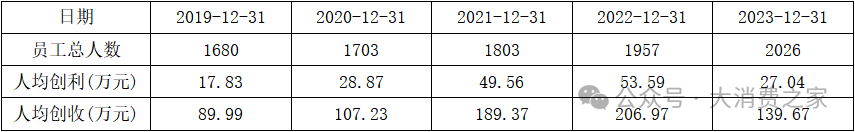

图4上市酒企2020至今销售费用率对比。资料来源:Wind、大消费之家。值得一提的是,2022年底,酒鬼酒人均创收高达206.97万元、人均创利为53.59万元;而到了2023年底,这两项关键指标已分别下滑至139.67万元和27.04万元。面对人均创收、创利不断下滑的情况,居高不下的销售费用率,是否能够有效扭转酒鬼酒的颓势,仍值得商榷。

表6 酒鬼酒人均创收、人均创利统计表

资料来源:Wind、大消费之家。

资料来源:Wind、大消费之家。在9月19日业绩说明会上,酒鬼酒坦言,目前公司湖南大本营市场和省外样板市场建设工作均根据既定规划在有序推进。但由于市场大环境影响,这些成效与公司预期尚有差距。

高峰在馥郁大会提出“让2024年成为酒鬼酒馥郁征途上的全新起点”,然而,面对持续下滑的业绩,酒鬼酒能否成功止跌企稳,无疑是对高峰领导能力的一次严峻考验。

-

来源:中访网财观中访网数据 北京金山办公软件股份有限公司(证券代码:688111,证券简称:金山办公)今日发布2024年年度权益分派实施公告,宣布将以每股0.89852元(含税)向全体股东派发现金红利,合计派发现金红利约4.16亿元(含税[全文]2025-07-06 23:32

-

转自:北京商报与四维图新千丝万缕的联系,外加滴滴、腾讯等投资方,让做智驾生意的四维智联被寄予厚望。根据近日四维智联赴港递表的招股书,2024年智能座舱软件解决方案营收超过软硬一体化解决方案,贡献了50.8%的营收,不过2022—2024年总[全文]2025-07-06 23:54

-

(转自:研报虎)发布“三位一体”机器人布局战略,从消费电子精密制造迈向机器人硬件引领者。公司近期举办机器人战略发布会,未来公司将通过核心零部件研发、全方位硬件服务及完备的工业应用场景开发,打造机器人产业从零部件/材料-模组-整机-应用场景落[全文]2025-06-30 00:17

-

来源:中访网财观中访网数据 有友食品股份有限公司(股票代码:603697)今日发布公告,公司实际控制人赵英女士计划自2025年7月15日起的三个月内,通过集中竞价和大宗交易方式减持公司股份不超过12,830,761股,占公司总股本的3%。[全文]2025-06-23 01:24

-

自2025年年初以来,科技创新热潮不仅推动港股领涨全球,港股 IPO 也出现强劲复苏,内地企业赴港上市热度攀升。6月18日,在2025陆家嘴论坛上,香港交易所(以下简称“港交所”)行政总裁陈翊庭表示,当前港股IPO排队企业超160家,仅5月[全文]2025-06-23 01:36