2024年报|34家保险资管公司最新成绩单

来源:中国保险资产管理业协会

为全面客观记录保险资产管理行业历年发展情况,在国家金融监督管理总局相关部门的指导下,中国保险资产管理业协会已连续第八年组织编写《中国保险资产管理业发展报告》并于近日由中国财政经济出版社公开出版发行《中国保险资产管理业发展报告(2024)》(简称《2024年报》)。

《2024年报》通过汇总198家保险公司、34家保险资产管理公司的综合调研成果,系统展现了保险资金运用、保险资产管理的最新行业数据、趋势特征和发展成效;总结梳理行业普遍关注的产品登记、投资管理能力披露、行业大数据应用等热点专题;展示共享协会组织开展的资产管理百人问卷调查、中国保险行业投资负责人(CIO)、金融衍生品业务、境外投资业务、投资者信心调查及信心指数等最新专项调研成果。

本文摘自《2024年报》第二章保险资产管理行业运行情况,主要内容包括:

一 市场主体情况

二 资金规模及来源

三 资产配置结构

四 投资收益分布

五 业务开展及收入情况

六 保险资产管理产品情况

七 组织架构与人才建设

注:本文中涉及的数据信息主要来自协会年度综合调研成果,仅供参考。数据统计截至2023年12月31日,截至调研问卷回收时,部分数据未经审计,可能与最终披露数据存在一定差异。

一、市场主体情况

截至2023年末,我国共有保险资产管理公司34家①,其中2023年新增1家——中邮保险资产管理有限公司(2023年10月27日正式成立)。

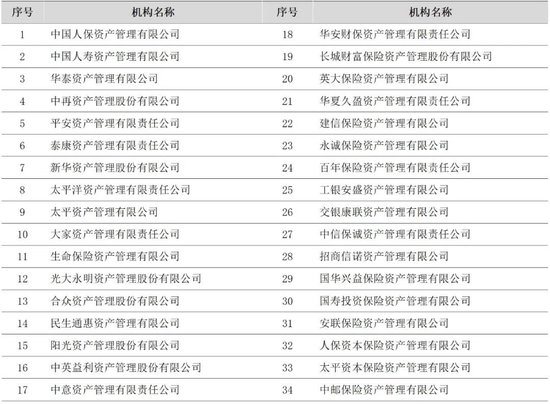

表1 34家保险资产管理公司列表

资料来源:根据公开资料整理,按机构成立时间排序

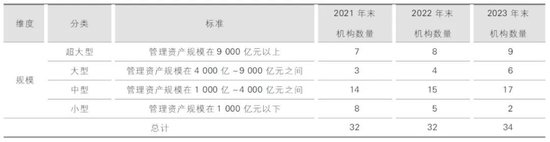

资料来源:根据公开资料整理,按机构成立时间排序参与“2023-2024年中国保险资产管理行业运行调研”(以下简称综合调研)的保险资产管理公司共计34家②,按规模和类型划分为四类。

表2 34家保险资产管理公司列表

二、资金规模及来源

截至2023年末,34家保险资产管理公司管理资金规模合计30.11万亿元,同比增长22.82%。

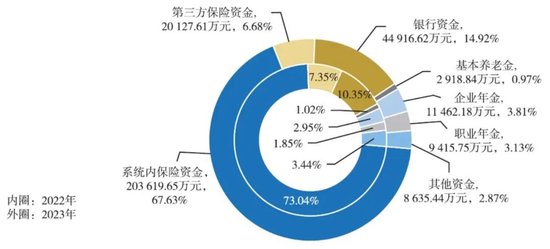

从行业资金来源看,仍保持保险资金为主、业外资金为辅的多元化结构。保险资金方面,管理系统内保险资金20.36万亿元,占比67.63%,管理第三方保险资金2.01万亿元,总体占比6.68%;业外资金方面,管理银行资金4.49万亿元,占比14.92%,管理业养老金2.38万亿元,占比7.90%。

图1 2022-2023年末保险资产管理公司资金来源构成

图1 2022-2023年末保险资产管理公司资金来源构成资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

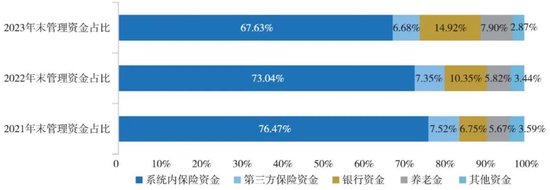

从近三年各类资金来源占比看,保险资金占比有所下降,业外资金占比有所上升。其中,系统内保险资金占比同比下降5.41个百分点,第三方保险资金占比同比下降0.67个百分点,银行资金占比同比上升4.57个百分点,养老金占比同比上升2.09个百分点。

图2 2021-2023年保险资产管理公司各类资金来源占比情况

图2 2021-2023年保险资产管理公司各类资金来源占比情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

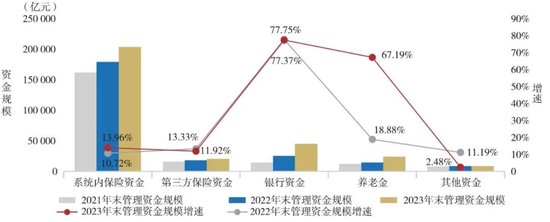

从近三年各类资金规模增速看,保险资金稳步增长,业外资金增速较快。其中,银行资金管理规模同比增长77.37%,增速最快;系统内保险资金增速为13.96%;第三方保险资金增速为11.92%。

图3 2021-2023年保险资产管理公司管理各类资金规模及增长率情况

图3 2021-2023年保险资产管理公司管理各类资金规模及增长率情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

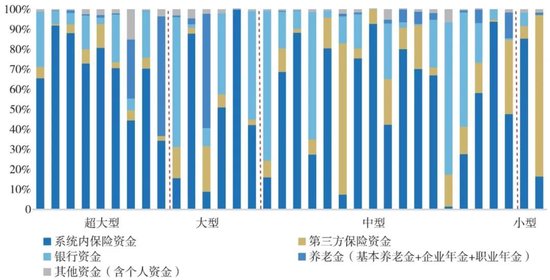

从各机构管理资金构成看,部分机构第三方资金③占比较大。34家保险资产管理公司中,第三方资金规模占比超过20%的机构有23家。其中,13家机构管理第三方资金规模占比约50%,包括超大型机构2家、大型机构2家,中型机构8家、小型机构1家。

图4 2023年保险资产管理公司资金来源构成情况

图4 2023年保险资产管理公司资金来源构成情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

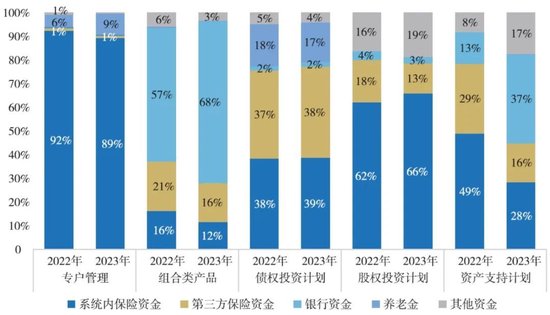

从业务视角看,专户业务资金来源以系统内保险资金为主,占比约90%;组合类产品中业外资金(银行资金、养老金和其他资金)占比超过70%,其中银行资金占比最为突出,同比上升11.75个百分点;债权投资计划、股权投资计划和资产支持计划的保险资金(系统内保险资金和第三方保险资金)占比突出,其中债券投资计划中第三方保险资金占比已经接近系统内保险资金,股权投资计划中系统内保险资金占比同比上升3.74个百分点,第三方保险资金占比同比下降5.22个百分点,资产支持计划中银行资金和其他资金增长较为明显。

图5 2022-2023年保险资产管理公司各业务资金来源构成

图5 2022-2023年保险资产管理公司各业务资金来源构成资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

三、资产配置结构

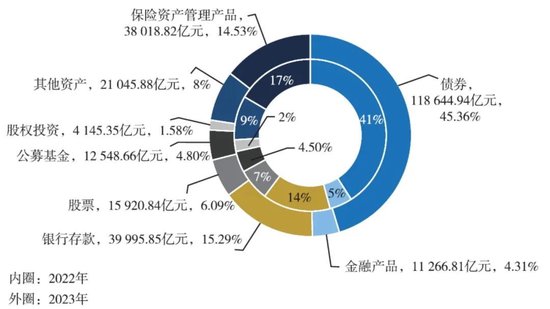

行业整体资产配置以债券、保险资产管理产品、银行存款为主,三者占比合计近八成。2023年,保险资产管理公司投资资产总规模26.16万亿元,同比增长16.82%。

从资产配置结构看,截至2023年末,保险资产管理公司配置债券规模11.86万亿元,占比45.36%;配置保险资产管理产品规模3.80万亿元,占比14.53%;配置银行存款规模4万亿元,占比4.80%;配置股票规模1.59万亿元,占比6.09%;配置公募基金规模1.25万亿元,占比4.80%;配置金融产品规模1.18万亿元,占比4.31%;配置股权规模4145.35亿元,占比1.58%。

图6 2022-2023年保险资产管理公司资产配置结构

图6 2022-2023年保险资产管理公司资产配置结构资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

从主要资产增速看,增速排名前三的资产分别是债券、公募基金和银行存款,同比分别增长29.39%、24.64%和23.77%;保险资产管理产品小幅增长,增速为2.34%;股票和金融产品保持稳定增长,增速分别为3.95%和3.85%;股权投资下降明显,增速为-25.43%。

图7 2022-2023年保险资产管理公司主要投资资产规模及增速情况

图7 2022-2023年保险资产管理公司主要投资资产规模及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

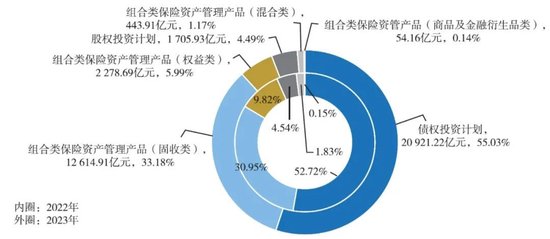

从保险资产管理产品配置结构来看,2023年,行业配置保险资产管理产品规模3.80万亿元,同比增长2.34%。其中,配置债权投资计划2.09万亿元,占比55.03%;配置组合类保险资产管理产品1.54万亿元,占比40.53%;配置股权投资计划0.17万亿元,占比4.49%。

图8 2022-2023年保险资产管理公司投资保险资产管理产品占比情况

图8 2022-2023年保险资产管理公司投资保险资产管理产品占比情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

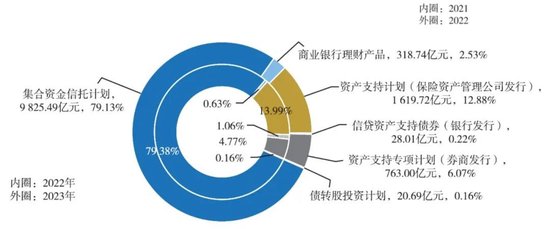

从金融产品配置结构来看,2023年,行业配置金融产品1.18万亿元,增速1.75%。其中,主要以集合资金信托计划为主,规模9825.49亿元,占比79.13%,同比下降0.25个百分点;资产支持计划(保险资产管理公司发行)1619.72亿元,占比12.88%;资产支持专项计划(券商发行)763.00亿元,占比6.07%;商业银行理财产品318.74亿元,占比2.53%。

图9 2022-2023年保险资产管理公司投资各类金融产品占比情况

图9 2022-2023年保险资产管理公司投资各类金融产品占比情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

从公募基金的配置结构来看,2023年,行业配置公募基金规模为1.25万亿元,同比增长1.84%。其中,配置债券型基金5468.93亿元,占比43.58%;配置股票型基金3246.42亿元,占比25.87%;配置混合型基金3209.62亿元,占比25.58%;配置货币型基金610.74亿元,占比4.87%。

四、投资收益分布

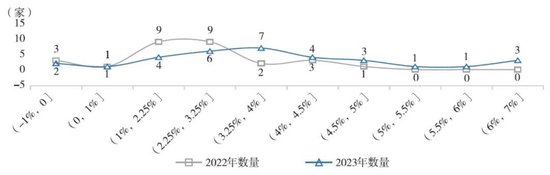

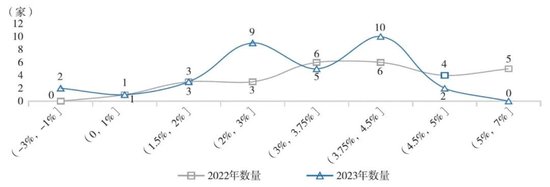

2023年综合收益率各区间机构分布较为分散。其中,4家机构2023年综合收益率区间为(1%,2.25],6家机构为(2.25%,3.25%],7家机构为(3.25%,4%],4家机构为(4%,4.5%];财务收益率个区间机构分布相对集中,10家机构财务收益率区间为(3.75%,4.5%],另有9家为(2%,3%]。

图10 2022-2023年各综合收益率区间对应机构数量情况

图10 2022-2023年各综合收益率区间对应机构数量情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

图11 2022-2023年各财务收益率区间对应机构数量情况

图11 2022-2023年各财务收益率区间对应机构数量情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

五、业务开展及收入情况

从整体来看,2023年,33家机构实现收入④合计296.62亿元,同比增加22.42亿元,增速8.18%;其中,有同比数据的32家公司收入增速为3.85%。2016-2023年,行业收入复合年均增长率(CAGR)为9.92%。

图12 2016-2023年保险资产管理公司收入及增速情况

图12 2016-2023年保险资产管理公司收入及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

从行业单位规模收入看,2023年末全行业单位规模收入为10.79BP,较2022年下降1.42BP,连续三年有所下降,且降幅逐年扩大。

图13 2016-2023年行业单位规模收入情况

图13 2016-2023年行业单位规模收入情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

从业务收入规模及增长情况来看,2023年,行业各主要业务收入均有增长。其中,专户业务、股权投资计划、资产支持计划业务收入增速较上年有所提升;组合类产品、债权投资计划业务收入增速连续三年放缓。具体来看:专户业务实现收入152.8亿元,增速11.71%;组合类产品实现收入70.2亿元,增速11.16%;债权投资计划实现收入38.1亿元,增速4.32%;股权投资计划实现收入2.91亿元,增速25.66%;资产支持计划实现收入3.01亿元,增速27.8%。

图14 2019-2023年行业主要业务收入及增速情况

图14 2019-2023年行业主要业务收入及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

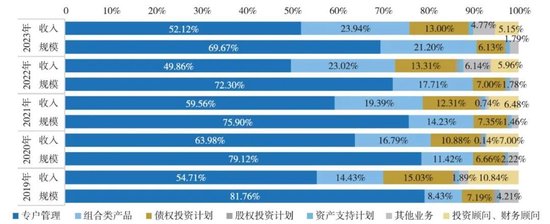

从业务贡献来看,专户业务的规模贡献高于收入贡献;保险资产管理产品业务收入贡献高于规模贡献。2023年,33家保险资产管理公司保险资产管理产品业务收入占比近四成(39.7%),较2022年上升1.7个百分点,相比其规模占比(29.8%)贡献较高。

图15 2019-2023年保险资产管理公司各类业务规模及收入占比情况

图15 2019-2023年保险资产管理公司各类业务规模及收入占比情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

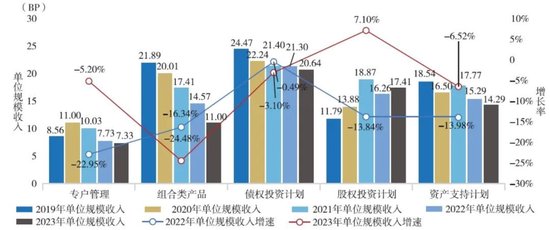

从主要业务单位规模收入情况来看,2023年,除股权投资计划外,其他各类业务单位规模收入均有下降,组合类产品降幅最为显著。具体来看,专户业务单位规模收入7.33BP,同比下降0.4BP;组合类产品单位规模收入11BP,同比下降3.57BP;债权投资计划单位规模收入20.64BP,同比下降0.66BP;股权投资计划单位规模收入17.41BP,同比上升1.15BP;资产支持计划单位规模收入14.29BP,同比下降1BP。

图16 2019-2023年保险资产管理公司各类业务单位规模收入及增速情况

图16 2019-2023年保险资产管理公司各类业务单位规模收入及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

六、保险资产管理产品情况

(一)整体情况

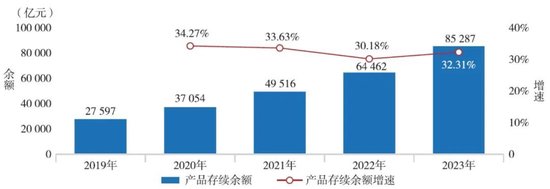

调研数据显示,截至2023年末,行业保险资产管理产品存续余额8.53万亿元,较上年末增加2.08万亿元,同比增长32.31%,近五年复合增长率为32.59%。

图17 2019-2023年保险资产管理产品存续余额及增速情况

图17 2019-2023年保险资产管理产品存续余额及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

(二)债权投资计划

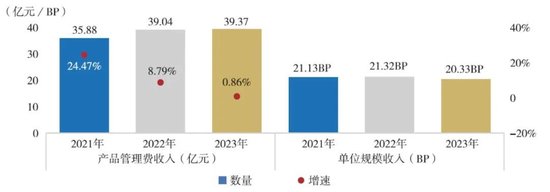

调研数据显示,32家保险资产管理公司和中保投开展债权投资计划业务,较上年新增1家机构。登记规模方面,2023年,债权投资计划登记数量440只,登记规模7334.33亿元,较上年同期减少1377.46亿元,同比下降15.81%;产品存续方面,截至2023年末,债权投资计划存续数量1445只,存续余额1.94万亿元,较上年同期增加1051.11亿元,增长率为5.74%;产品收入方面,2023年债权投资计划实现管理费收入39.37亿元,与上年同期基本持平。单位规模收入为20.33BP,较上年减少近1BP。

图18 2021-2023年债权投资计划存续情况

图18 2021-2023年债权投资计划存续情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

图19 2021-2023年债权投资计划管理费收入及单位规模收入情况

图19 2021-2023年债权投资计划管理费收入及单位规模收入情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

(三)股权投资计划

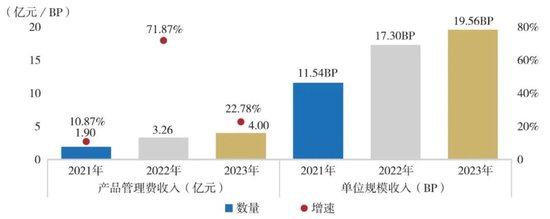

调研数据显示,2023年,17家保险资产管理公司和中保投开展股权投资计划业务,较上年末新增2家机构。登记规模方面,2023年,共有9家机构合计登记股权投资计划20只,登记规模641.84亿元,同比增长8.76%。产品存续方面,截至2023年末,股权投资计划存续数量71只,存续余额2045亿元,较上年末增长162亿元,增速8.59%。产品收入方面,2023年,股权投资计划实现管理费收入4亿元,较上年增长0.74亿元,增速22.78%;单位规模收入19.56BP,较上年增长2.26BP。

图20 2021-2023年股权投资计划存续情况

图20 2021-2023年股权投资计划存续情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

图21 2021-2023年股权投资计划管理费收入及单位规模收入情况

图21 2021-2023年股权投资计划管理费收入及单位规模收入情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

(四)组合类保险资产管理产品情况

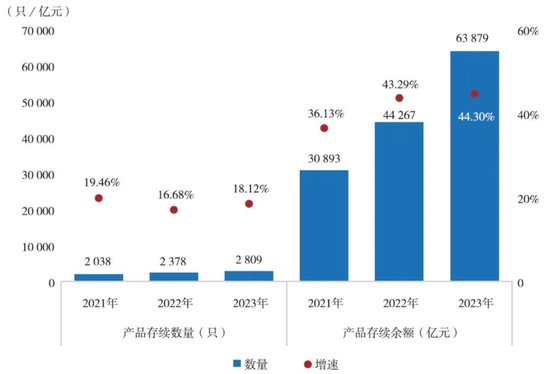

调研数据显示,截至2023年末,29家保险资产管理公司开展了组合类保险资产管理产品业务,存续数量2809只,同比增长18.12%;存续余额6.39万亿元,同比增长44.30%;管理费收入70.20亿元,同比增长9.59%,单位规模收入⑤10.99BP,较上年减少3.48BP。

图22 近三年组合类保险资产管理产品数量与存续情况

图22 近三年组合类保险资产管理产品数量与存续情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

图23 近三年组合类保险资产管理管理费收入及单位规模收入

图23 近三年组合类保险资产管理管理费收入及单位规模收入情况

资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

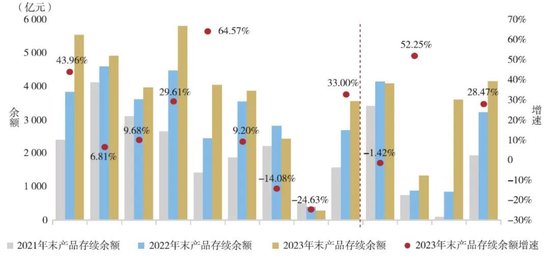

从存续情况来看,截至2023年末,组合类保险资产管理产品存续余额超过3000亿元的机构共计10家(较上年增加3家),其中超大型机构7家、大型机构3家。排名前五的机构存续余额合计2.45万亿元,市场份额占38.40%,较上年下降8.4个百分点。存续余额变化方面,仅有6家机构存续余额为负增长,包括超大型2家、大型1家、中型机构2家、小型机构1家。

图24 2021-2023年超大型、大型机构组合类保险资产管理产品存续余额及增速情况

图24 2021-2023年超大型、大型机构组合类保险资产管理产品存续余额及增速情况注:有效数据13家机构。

资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

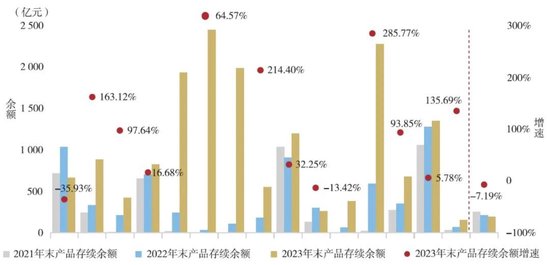

图25 2021-2023中型、小型机构组合类保险资产管理产品存续余额及增速情况

图25 2021-2023中型、小型机构组合类保险资产管理产品存续余额及增速情况注:有效数据16家机构,部分机构增速过高,故未在图中显示增速数据。

资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

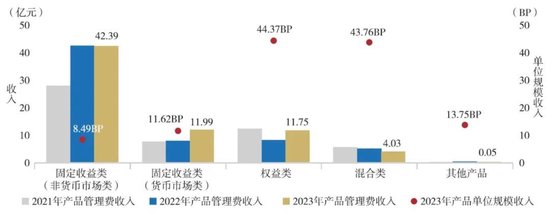

从管理费收入情况来看,固定收益类产品(非货币市场类)管理费收入42.39亿元,单位规模收入8.49BP;固定收益类(货币市场类)管理费收入11.99亿元,单位规模收入11.62BP;权益类产品管理费收入11.75亿元,单位规模收入44.37BP;混合类产品管理费收入为4.03亿元,单位规模收入43.76BP。

图26 2021-2023年组合类保险资产管理产品各细分产品管理费收入情况

图26 2021-2023年组合类保险资产管理产品各细分产品管理费收入情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

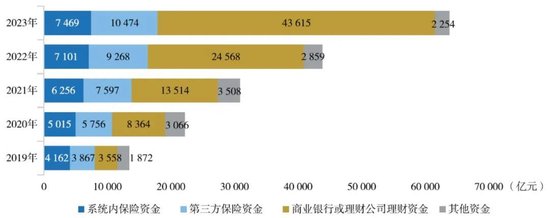

从资金来源情况看,银行或理财资金规模、占比增长显著,保险资金增长相对平稳。从保险资金角度看,系统内保险资金和第三方保险资金规模分别为7469亿元和10474亿元,合计占比28%,同比下降11个百分点;银行或理财资金规模4.36万亿元,同比增长1.90万亿元,占比68%,较上年上升12个百分点;从第三方资金角度看(即第三方保险资金+银行或理财资金+其他资金⑥),资金合计占比88%,较去年同期上升4个百分点,组合类产品市场化程度进一步提升。

图27 2019-2023年组合类保险资产管理产品各类资金规模及占比情况

图27 2019-2023年组合类保险资产管理产品各类资金规模及占比情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

七、组织架构与人才建设

(一)组织架构

2023年,行业机构组织架构调整主要集中在以下方面:

超大型机构方面,一是重视前台部门的新设和职能调整,从而更加适配监管导向、投资政策和市场趋势;二是加大中台数据管理和金融科技在运营支持板块的比重。大型机构方面,一是重视自有资金的管理,成立自有资金投资部;二是机构设置趋向扁平化;三是重视公司风险重建的能力。中小机构方面,一是精简机构设置,实施扁平化管理;二是强化内部审计的监督审查作用。

(二)人才发展

2023年,行业人才数量稳步增长。截至2023年末,34家保险资产管理公司从业人员共计7499人,校2022年末增长864人,增速13.02%。其中,有2022年同比数据的32家机构同比增长3.62%。

图28 2018-2023年行业人才数量及增速

图28 2018-2023年行业人才数量及增速资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

(三)人力效能

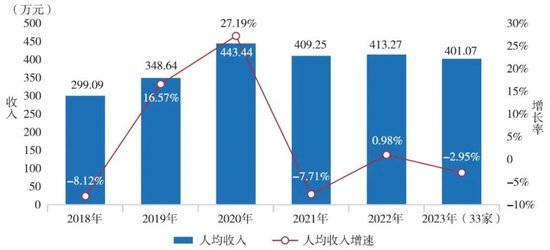

截至2023年末,全行业人均管理规模40.12亿元,增速较上一年明显回落,低于近五年复合年均增长率(9.34%);人均创收401.07万元,较去年同期有所下降,增速低于近五年复合年均增长率(6.04%)。

图29 2018-2023年保险资产管理公司人均管理规模及增速情况

图29 2018-2023年保险资产管理公司人均管理规模及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

图30 2018-2023年保险资产管理公司人均创收及增速情况

图30 2018-2023年保险资产管理公司人均创收及增速情况资料来源:中国保险资产管理业协会《中国保险资产管理业发展报告(2024)》

脚注

①除34家保险资产管理公司外,长江养老保险股份有限公司(简称“长江养老”)于2023年变更业务范围,被视作保险资产管理公司进行管理。

②参与上年调研的“32家保险资产管理公司”=表1中的34家公司-华夏久盈资管-中邮资管。参与本年度调研的“34家保险资产管理公司”=表1中的34家公司-华夏久盈资管+长江养老。如无特别标注,本报告中34家保险资产管理公司统计口径下同。

③第三方资金为除系统内保险资金外的资金,包括第三方保险资金、银行资金、养老金和其他资金。

④本报告所称“收入”包括管理费收入及投资顾问收入。

⑤单位规模收入=该年收入/该年末资产管理规模(不含内购产品)。

⑥其他资金含养老金、个人资金、自有资金等。

-

北京商报讯(记者 胡永新)7月11日,财政部印发《关于引导保险资金长期稳健投资 进一步加强国有商业保险公司长周期考核的通知》(简称《通知》),推动保险资金全面建立三年以上长周期考核机制,新考核指标自2025年度绩效评价起开始实施。《通知》指[全文]2025-07-14 01:19

-

因“一杯奶茶钱”的广告而支付19元后投保后,又被引导购买了三种保险,一年保费达8000多元。消费者沈涛近日向澎湃公众互动平台“服务湃”反映,他在众安在线财产保险股份有限公司(以下简称“众安保险”)购买保险时遇到了糟心事。沈涛称,6月11日晚[全文]2025-07-13 23:47

-

7月4日金融一线消息,新华保险今日发布公告称,公司与基金管理人国丰兴华及基金托管人广发银行北京分行签署《国丰兴华鸿鹄志远三期私募证券投资基金1号基金合同》。根据基金合同,国丰兴华将发起设立国丰兴华鸿鹄志远三期私募证券投资基金1号,基金成立规[全文]2025-07-07 00:12

-

登录新浪财经APP 搜索【信披】查看更多考评等级 转自:北京商报保险资金在资本市场举牌动作频频,节奏显著加快。7月2日,北京商报记者梳理发现,2025年开年以来,险资举牌次数已达18次,这一数字不仅远超2023[全文]2025-07-07 00:17

-

6月27日金融一线消息,近日,人民银行上海市分行、上海金融监管局、市委金融办、市发展改革委、市民政局、市财政局、市人社局、市卫生健康委、上海证监局、市医保局联合印发《上海养老金融服务银发经济高质量发展的工作方案》(以下简称《工作方案》),围[全文]2025-06-30 01:31

-

监管部门出手规范分红险市场:不得随意抬高分红水平搞“内卷式”竞争抬高分红搞“内卷式”竞争,扰乱人身保险市场的行为将受处罚。国家金融监管总局人身保险监管司近日向人身保险公司发函,就2024年分红保险分红水平提出监管意见,督促各公司强化资产负债[全文]2025-06-23 02:02

- 保险业积极应对山西永聚煤业火灾事故 险企已预付赔款1000万元

- 监管要求报送特药类、与第三方合作等健康险产品 镁信、思派、圆心科技被点名

- 上海市与中国人保、中国信保签署战略合作协议

- 保险公司发行永续债接连获批 险企资本补充“工具箱”再添利器

- 入场门槛虚设,“工具人”出单!梧桐树旗下OK保不OK

- 国寿新华保险拟联手设立500亿私募证券基金

- 中航投资退出蜀道集团接盘 中航安盟财险股权变动影响几何

- 国寿、人保、高盛、慕再等内外资机构齐发声!事关险资投向、明年投资机遇

- 人保资本换帅 原总裁万谊青卸任

- 中国信保一把手重磅变更!“金融副省长”王浩出任党委书记 双“70后”主政剑指世界一流

- 上海金融监管局:鼓励支持保险公司与社区医疗机构进一步开展业务合作

- 商保年金再迎政策利好 保险业多样化支持养老事业